白银期货已上市运行5个月的时间,第一个主力合约1209合约已成功交割,目前活跃合约月份已交替成为1212合约。分析各个月份合约持仓量,我们发现一个很奇怪的现象,1212合约与前期主力合约之间间隔3个月,1301合约持仓量紧随其后成为目前的次主力合约,间隔仅有1个月,同时近期1302和1306合约开始逐渐活跃起来,这既不像黄金期货一年只有6月和12月两个主力合约,也不像基本金属12个月月份合约滚动交替。

众所周知,国内黄金期货合约只有两个主力,即6月和12月合约,这是由于投资者长期的交易习惯所导致的。国内黄金期货市场发展较晚,在中国黄金期货上市之前诸多投资者都在纽约市场进行交易,纽约市场的黄金价格继而成为世界黄金价格的参照指标。纽约的黄金期货交易合约周期较长,当月及随后两月,23个月内的2、4、8、10月,从当月开始60个月内的6、12月。长期以来,纽约黄金期货6月和12月合约一直是市场参与度较高的两个合约,随着我国黄金期货的发展,越来越多的投资者在中国与纽约市场之间进行套利操作,这也使得国内黄金市场进一步与国际接轨,长期养成的交易习惯使得国内投资者主要参与这两个月份合约。

而基本金属的合约设置则是参照LME的做法,伦敦交易所成立初期,只交易铜和锡。当时英国对铜和锡的需求很大,需要大量从智利和马来亚(现在的马来西亚和印度尼西亚)进口,其间运输一般需要3个月时间,为了避免价格波动的风险和运输风险,交易所确定以3个月为标准交割日期。长期以来,市场参与者养成了3月期合约的交易习惯。国内市场成立以后,由于内外盘套利的需要使得内外盘联动性越来越强,进而国内合约流动性与国外层次基本相同,这也就形成了基本金属3月期合约滚动成为主力合约的现象。

除了交易习惯之外,国内期货品种合约设置还有一个很重要的原因,也是最容易被投资者所忽视的,这就是现货市场的特征。交易所在设置某品种的上市月份时,往往要综合分析该品种的现货市场特征,生产、消费周期以及一般企业套保需求等因素。金属等工业生产原料的产量和消费情况主要受经济景气程度以及经济周期的影响,受季节、气候因素影响较小。同时,金属现货企业大部分按月或者按季采购,因此金属品种上市月份设置为全年12个月份,而且从国内成熟金属品种的交易情况来看,各个月份合约成为主力合约的时间基本上较为稳定,持续时间较为均匀。

白银和黄金同为贵金属品种,价格走势基本相同,但是通过分析其供需情况,我们发现,白银跟黄金存在很大不同:第一,白银资源有2/3是与铜、铅、锌等有色金属矿床半生的,因此白银的生产更多取决于基本金属的需求。第二,白银有将近一半的用途是用于工业应用,这与黄金有很大不同,因而白银的需求更多的是来自于制造业的需求。这一点与基本金属更为相似,白银期货市场大部分机构客户都是来自于白银现货企业,受其工业生产周期影响,企业大部分都是按季或按月采购。第三,白银期货参与者范围更广,除了一些金融机构和个人客户之外,有更多的现货企业参与进来,机构参与者远远多于黄金。从这三点来考虑,白银的合约活跃程度应该要强于黄金期货,而不仅仅是6月和12月份两个主力合约。

短期由于国内贵金属市场发展仍不完善,影响力度相对较弱,国内白银期货更多地是跟随美国市场变动。从白银期货的主力合约交替月份来看,9月、12月合约先后成为主力合约,后期1301合约很有可能会接替1212合约,这一点与纽约白银的合约设置情况基本吻合,也符合内外盘套利的需要,但是其他月份合约市场参与度却很低,与外盘相比依然存在很大差距。

贵金属作为特殊的商品,其避险属性历来有很好的投资市场。由于白银的流动性强,价格相对低廉吸引了不少投资者的目光。白银所体现出的“中国因素”已经愈发明显,而且这个趋势还在加剧。白银期货的上市进一步增加了投资者的投资渠道,同时也为产业链上中下游的企业就近提供全面套期保值服务的渠道。加强各个月份合约的流动性将会使现货企业套保流程更加顺畅,避免由于缺乏对手盘所引起的平仓风险。对于一些大型企业可以制定更加长远的战略套保方案,将套期保值与企业的生产计划紧密结合,使得企业生产销售环节风险进一步降低。同时,流动性的增强将会带来更多的套利机会,有利于进一步完善我国的贵金属市场,加强在国际市场上的影响力。

整体看来,国内白银期货依然存在很大的发展空间,后期随着企业风险意识的加强,会有更多的金融机构以及现货企业参与进来,大量套保盘的加入会使得各个月份合约不断活跃起来,届时主力合约交替会更加频繁。未来中国的白银期货将会形成怎样的主力合约更替机制完全掌握在投资者手中,但是可以肯定的是市场不会将眼光只局限于6月和12月合约,这对机构客户以及个人投资者都极为不利。那么白银主力合约究竟是跟随美国市场交易月份变动还是像基本金属一样逐月滚动交替,仍值得我们共同探讨。

(孙丽颖 作者单位:中期研究院)

晒照办展推新邮票 英国女王九十岁生日怎么过?

晒照办展推新邮票 英国女王九十岁生日怎么过?  河北铲车大战涉枪(组图) 司机险些命丧当场

河北铲车大战涉枪(组图) 司机险些命丧当场  “俄罗斯小姐-2016”选美大赛揭晓 18岁女大学生夺冠

“俄罗斯小姐-2016”选美大赛揭晓 18岁女大学生夺冠

雌雄难辨!盘点娱乐圈那些奇葩整容“妖孽”

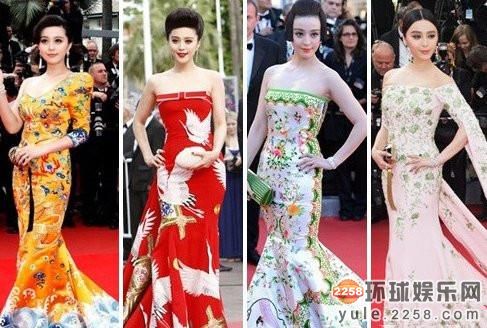

雌雄难辨!盘点娱乐圈那些奇葩整容“妖孽”  当女明星穿上裤子后,你猜怎么着

当女明星穿上裤子后,你猜怎么着  戏里耍狠过足瘾 李易峰吴亦凡戏外衣品暗斗大揭秘

戏里耍狠过足瘾 李易峰吴亦凡戏外衣品暗斗大揭秘

那些年长得可爱的小童星 长大了简直亮瞎眼!

那些年长得可爱的小童星 长大了简直亮瞎眼!  让人震惊的明星旧照 蔡明也美艳张国荣超青涩

让人震惊的明星旧照 蔡明也美艳张国荣超青涩  揭女星失身内幕 Gaga自曝19岁被性侵是自己的错

揭女星失身内幕 Gaga自曝19岁被性侵是自己的错

世界上最土豪的狗竟是被遗弃后王思聪收养的?

世界上最土豪的狗竟是被遗弃后王思聪收养的?  李湘被警察带走 揭秘明星真人秀有多坑爹(图)

李湘被警察带走 揭秘明星真人秀有多坑爹(图)  50岁潜水员抓拍海底“鱼群龙卷风” 场面壮观

50岁潜水员抓拍海底“鱼群龙卷风” 场面壮观

顺丰就快递员被打再发声明:不同意对方调解诉求

顺丰就快递员被打再发声明:不同意对方调解诉求  韩国电竞女主播爆红 不协调魔鬼身材J杯吸睛(组图)

韩国电竞女主播爆红 不协调魔鬼身材J杯吸睛(组图)  赵薇范冰冰敢于剃光头才是真美女 最后一张让人心疼

赵薇范冰冰敢于剃光头才是真美女 最后一张让人心疼

中科大推机器人女神 胸大貌美兼具智慧

中科大推机器人女神 胸大貌美兼具智慧  太像了!这些明星真的不是一个妈生的?

太像了!这些明星真的不是一个妈生的?  他比朱军还牛 和董卿相爱过 因一句话被封杀

他比朱军还牛 和董卿相爱过 因一句话被封杀