近期,银行理财乱象集中爆发,销售环节中诸如搭售、隐瞒产品风险等其他违规现象屡禁不止。推究背后机制,银行基层经营的绩效薪酬体系很可能是种种失当行为的祸根。

“我的收入分配标准是以基本薪酬为基础,绩效考核为主体。”某中型银行一家支行理财经理吴某在采访中称,不少中小银行理财经理的每月基本工资只有三四千,但靠绩效提成以及“特殊产品”的“外快”收入却上万。

而从更高的维度透析,一家股份制银行一名资深理财经理告诉本报,国内的理财市场还处于半市场化阶段,银行的总分行制度造成分支行权力大,“关着门做事外面很难察觉”。

“风险测试”或是推销产品的“幌子”

吴某向记者透露了两点理财经理们“不可告人”的工作“心得”。

其一,所谓的为客户进行风险测评和资产配置的美好初衷,落实到了基层操作层面,就可能被部分客户经理扭曲为推销产品的“幌子”。她称,银行同一时期销售的理财产品,都会因其拉动中间收入的幅度不同(零售团队靠中间收入利润计薪),或是外部第三方合作的产品方提供的提成不同,往往在理财经理们的心里有个座次排位。与此同时,分行会下达一些短期性的突击目标,比如重点推介某款创新理财产品,或是重点完成某款代销基金或保险,而这也会被吴某优先推荐给客户。

支行的默许是第二条秘密“心得”。她称,支行长每年会把零售业务目标拉高20%以上,还需应付短期突击性专项指标。在向上争取费用、额度、奖金等实际利益的推动下,分支行层层加码绩效考核指标,并转手将指标压力分解给基层。为了完成那些实际难以达到的指标,“睁一只眼闭一只眼”的管理就长期存在。

对于近期屡被曝出的支行私售事件,吴某在回应时显得很淡定:“在我们圈子里这种私售邀约不罕见。会有一些市面上的‘投资公司’、‘资产管理公司’、‘私募基金’之类的,投了高风险高回报的项目,并成立各种名目的理财产品,或者干脆就是高利贷公司的融资计划,因为这些公司没有网点销售渠道,单靠几个客户经理到处拉拉业务。”吴某说:“我们这些享有正规银行客户资源的人,就成了他们的‘攻关’对象。”

理财经理职责不仅是卖产品

而在规定的薪酬框架里,吴某告诉记者,她的酬劳包括一份基本工资,在此基础上实行一种由行员等级和薪点积分作为指标的“以岗定薪”制度;另一部分是与“创造利润的多少”直接挂钩的“计件工资”,实行“按劳取酬”原则。

“但除了卖产品,理财经理的职责还有很多,任何一项做不好都可能被扣罚。”吴某称,规定岗位工作还包括更新大厅LED显示屏、管理客户短信平台、建立销售档案上交分行、通过多种方式为银行挖掘潜在零售客户、网银等电子渠道的推销、与其他业务交叉营销等。

“其中客户提升率(如100万级别客户提升至500万级别)每季度考核一次,客户的降级或流失都会带来绩效评估下降。客户的有效投诉则会直接导致扣罚奖金,严重的会下岗。”她说。(一

财)

美国迈阿密一机场出现巨型UFO

美国迈阿密一机场出现巨型UFO  高墙之内:探访泰国重刑犯监狱

高墙之内:探访泰国重刑犯监狱  丹麦小猫拥有奇异大眼 睡觉时仍半睁

丹麦小猫拥有奇异大眼 睡觉时仍半睁

“双头姐妹”共享一个身体 已大学毕业

“双头姐妹”共享一个身体 已大学毕业  三万英尺高空下的地球 没想到竟如此美丽

三万英尺高空下的地球 没想到竟如此美丽  巴西:2016里约动漫节精彩上演 花式Cosplay美女趣味十足

巴西:2016里约动漫节精彩上演 花式Cosplay美女趣味十足

里约奥运会前瞻:美国男子体操队运动员媒体写真

里约奥运会前瞻:美国男子体操队运动员媒体写真  2016里约奥运会和残奥会吉祥物亮相

2016里约奥运会和残奥会吉祥物亮相  散落世界各地的宗教建筑 充满魔幻色彩呈现视觉盛宴

散落世界各地的宗教建筑 充满魔幻色彩呈现视觉盛宴

伦敦:著名“不爽猫”蜡像亮相杜莎馆 与本尊合影傻傻分不清楚

伦敦:著名“不爽猫”蜡像亮相杜莎馆 与本尊合影傻傻分不清楚  里约奥运会前瞻:美国女篮媒体写真

里约奥运会前瞻:美国女篮媒体写真  英女子疯狂迷恋凯蒂猫 3万英镑存藏品

英女子疯狂迷恋凯蒂猫 3万英镑存藏品

英国一核潜艇与商船相撞 核潜艇被撞坏

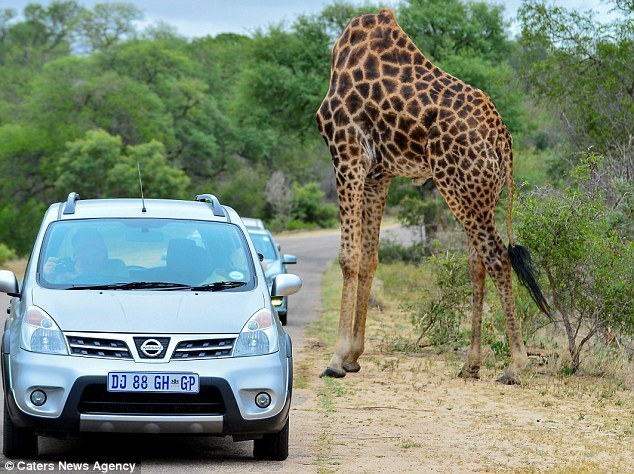

英国一核潜艇与商船相撞 核潜艇被撞坏  我的头呢?动物“神走位”造视觉错觉

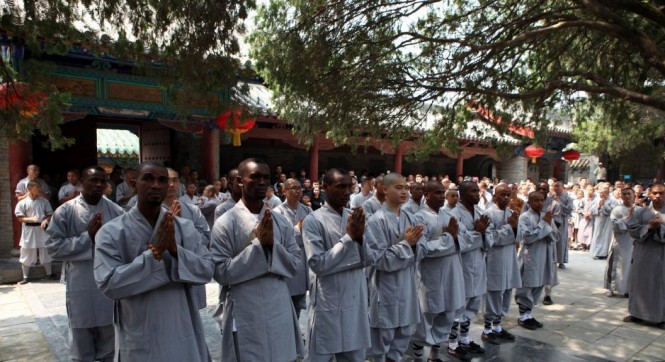

我的头呢?动物“神走位”造视觉错觉  非洲弟子少林寺修行 释永信出席开班仪式

非洲弟子少林寺修行 释永信出席开班仪式

湖北十堰现“绿松石王”重达215公斤 价格过千万

湖北十堰现“绿松石王”重达215公斤 价格过千万  乡村教师街头卖唱 赚钱为学生买教具

乡村教师街头卖唱 赚钱为学生买教具  万万没想到!9岁女孩头竟皮植入4个气球

万万没想到!9岁女孩头竟皮植入4个气球