辛苦工作了一年,年终奖即将到手。不管年终奖是多是少,都有合适的理财方式能帮你盘活资金、保值增值。三个理财案例,三位理财专家的详细解读,不管是单身白领,还是三口之家,或是需要撑起家庭和企业的企业主,都能寻找到适合自己的“钱经”。

年终奖即将到手,由于各行业和各企业2012年的收益情况不一,有人欢喜有人忧。但不管年终奖是多是少,理财意识逐渐增强的消费者,不想让这笔钱原封不动地躺在银行或者盲目地花掉。

能够合理分配、合理利用资金是一门不小的学问,当然,能够“钱生钱”是消费者们对年终奖最大的期许。2013年,如何让年终奖升值?本期理财课堂,让我们跟理财师一起,分享关于年终奖理财的三个案例,解读“增肥”荷包的密码。案例1

单身白领投资实物金对抗通胀

李先生,85后单身小白领,月薪4000-6000元,每月还房贷2200元,日常生活支出2000元,每年旅行花费6000元,保险仅寻常社保。

年终奖金额:1.5万―2万元理财目标:李先生觉得只将钱存在银行会贬值,想知道什么样的理财途径适合自己。

解答人:交通银行四川省分行营业部理财师李敏

理财建议:对于年轻的单身白领来说,一方面没有家庭负担缺乏培养理财习惯的环境;另一方面,除去贷款和日常生活支出,平时薪金收入几乎所剩无几,选择合适的产品进行强制储蓄是帮助其养成良好理财规划的基本手段。

1、建议将年终奖的一部分作为保障性投资,如重疾险、意外险以补充社保,保险费用可控制在年度结余的15%-20%。

2、2013年经济企稳,投资着眼点应该渐渐从寻求高收益的高风险产品过度为稳健平衡型的理财产品,其他家庭结余可投资一些风险较低的定投型基金。

3、对于年终奖,建议李先生进行实物金或纸黄金,作为长期投资,对抗通胀实现保值。

另外,结合目前的投资市场趋势,从月收入中拿出一小部分进行黄金定投,起投金额最低200元。

利用网上银行简便的方式,也适合李先生这样的单身白领,可视黄金价格趋势选择申购、赎回,利用投资收益提供部分旅游资金。这种“分期付款购买实物金”的产品,还具备定投金实物转换功能,不但可以选择赎回,更可以选择直接将定投金转换成各类实物贵金属产品。

理财方式新推荐超短期智能化理财产品

理财工具应用方面,除可降低家庭应急备用金额度的信用卡外,建议李先生合理利用手机客户端等电子手机银行业务。不仅可享受全年手机转账、无卡取现免手续费等优惠,还可买到“超短期智能化人民币理财产品”,通过手机操作享受到两种计息方式,活期存款便利与通知存款收益两者兼得。以7天为一个理财周期,每7天将客户理财资金计一次息,并自动转入下一个理财周期;每周结息,收益看得见。账户内的活期存款可随时支取,通知存款也可根据客户需要,随时通过银行网点柜面或电子渠道转为活期存款以便支取。案例2

企业高管借年金保险筹集教育金

魏先生,企业高管,月薪约20000元,有车有房,无贷款;其妻为一名中学教师,月薪5000元,每月基本开销在10000元左右。有一个2岁的女儿,女儿快要上幼儿园。

年终奖金额:12万元理财目标:魏先生计划为女儿筹备教育金,也准备再购置一辆中档轿车。

解答人:兴业银行理财师练莉理财建议:1、魏先生现有存款加上年终奖总共有40余万,建议购买银行短期理财产品,预计每月收益在1000多元。

2、魏先生一家虽然目前收入稳定,但女儿年龄尚小,刚性开支较大,理财师认为可将每月除去基本开销后结余的闲散资金通过债券型基金定投的方式做强制性储蓄。每月理财的收益加上结余的资金共8000元投入到债券型的基金定投中,2年不到就可以在毫无压力且不动用本金的情况下买一辆中档轿车。

3、魏先生夫妇均未购买保险,任何一方发生意外,都将对家庭生活产生巨大影响,所以为家庭成员建立健全的财务保障尤为重要。魏先生应首先为自己和太太选择定期寿险,并且每年投入5万至年金类产品中,投资期10年,保障期15年,在女儿17岁刚好高中毕业时可以拿回一笔80万左右的教育金,总保费不超过家庭年收入的15%。

理财方式新推荐手机银行专属理财产品

建议魏先生开通手机银行功能,可随时随地用手机查询账户、手机网点排号、购买理财、跨行转账等多项功能。

近两年,越来越多的银行推出手机银行专属理财产品,与“网银专属”产品类似,大多数手机银行产品也将更高的收益率作为产品卖点,收益率比同期银行柜面发行的产品要高0.2%-0.3%。案例3

私营业主短期理财产品盘活资金

刘女士,经营一家餐饮企业,2012年月收入11万左右,年底生意更是红火。每月生活日常开支在2万元左右,有300万存款。离异,儿子在美国读研究生,每年花费20万左右。

年终奖金额:50万元理财目标:需照顾父母及筹备儿子留学金。

解答人:兴业银行理财师练莉

理财建议:1、刘女士收入丰厚,但也存在因事业停顿或市场风险而影响家庭经济状况的可能性,首先要在家庭资产和企业资产之间做好隔离。建议刘女士每年固定投入30万元至年金类保险产品,投资期10年,15年后退休养老时可从容应对。

2、购买一些财险以及员工团险,来分摊企业发生风险时个人需要承担的责任;此外还应为自己及父母购买寿险。

3、在筹备儿子教育金方面,刘女士每月除去基本开销后的收入为9万元,其中5万可以购买银行短期理财产品,在保证流动性的同时获取高收益;剩余的4万投资债券型基金定投,长期投资分散风险。

4、年终奖50万元,建议购买银行短期理财产品,预计年化收益 5%,两个月利息在4700元左右。

理财方式新推荐网银免费跨行归集功能

建议刘女士使用免费的跨行归集功能,即通过网银系统,即时或定期将一个或多个指定账户的资金全部或部分转入另一个指定账户,实现网上跨行、跨地域、定期、定额的自动归集且归集手续费全免。

通过“资金归集”,将刘女士散落在多个账户的闲散资金集中到一张银行卡上,便可完成所有理财需求。华西都市报记者王晓鸥马皓月

安迪上线!刘涛受邀出席巴黎时装周酷帅启程

安迪上线!刘涛受邀出席巴黎时装周酷帅启程  古装最美“眉心坠”造型,她艳压贾静雯夺冠

古装最美“眉心坠”造型,她艳压贾静雯夺冠  刘涛蜡像揭幕 “霓凰郡主”造型简直太像

刘涛蜡像揭幕 “霓凰郡主”造型简直太像

首次披露与宋喆离婚内幕 杨慧:宋喆和马蓉不是同学

首次披露与宋喆离婚内幕 杨慧:宋喆和马蓉不是同学  美国迈阿密一机场出现巨型UFO

美国迈阿密一机场出现巨型UFO  高墙之内:探访泰国重刑犯监狱

高墙之内:探访泰国重刑犯监狱

丹麦小猫拥有奇异大眼 睡觉时仍半睁

丹麦小猫拥有奇异大眼 睡觉时仍半睁  “双头姐妹”共享一个身体 已大学毕业

“双头姐妹”共享一个身体 已大学毕业  三万英尺高空下的地球 没想到竟如此美丽

三万英尺高空下的地球 没想到竟如此美丽

巴西:2016里约动漫节精彩上演 花式Cosplay美女趣味十足

巴西:2016里约动漫节精彩上演 花式Cosplay美女趣味十足  里约奥运会前瞻:美国男子体操队运动员媒体写真

里约奥运会前瞻:美国男子体操队运动员媒体写真  2016里约奥运会和残奥会吉祥物亮相

2016里约奥运会和残奥会吉祥物亮相

散落世界各地的宗教建筑 充满魔幻色彩呈现视觉盛宴

散落世界各地的宗教建筑 充满魔幻色彩呈现视觉盛宴  伦敦:著名“不爽猫”蜡像亮相杜莎馆 与本尊合影傻傻分不清楚

伦敦:著名“不爽猫”蜡像亮相杜莎馆 与本尊合影傻傻分不清楚  里约奥运会前瞻:美国女篮媒体写真

里约奥运会前瞻:美国女篮媒体写真

英女子疯狂迷恋凯蒂猫 3万英镑存藏品

英女子疯狂迷恋凯蒂猫 3万英镑存藏品  英国一核潜艇与商船相撞 核潜艇被撞坏

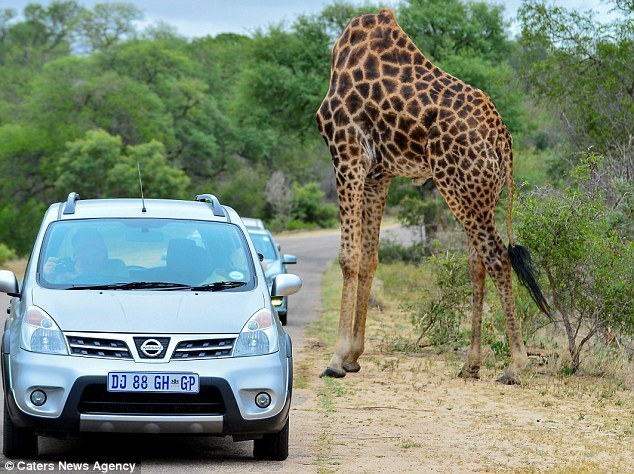

英国一核潜艇与商船相撞 核潜艇被撞坏  我的头呢?动物“神走位”造视觉错觉

我的头呢?动物“神走位”造视觉错觉