近期的外汇市场维持了盘整的大节奏。展望未来一周,即将公布的英国四季度G D

P数据,将确认英国经济是否会陷入金融危机以来的第三轮衰退。此外,下周美联储将召开新一期的议息会议,公布利率决议并发布政策声明,无疑会为美元的短线走势提供较为明确的指引。

GDP数据或指引英镑走向

英镑近来的走势相对疲弱。经济数据疲弱是近期打压英镑的主要因素,另外,近期有关英国退出欧盟的担忧或将限制英镑反弹。还有一个打压英镑的因素,就是市场对欧元区信心的回升,导致资金流向欧元。英镑曾在欧债危机严重时承担避险角色,因此在欧元区前景改善时,避险资金流出英镑是一个很自然的现象。尽管目前英国的评级处于3A水平,但标普、穆迪以及惠誉均将其前景置于负面。上周惠誉再次对英国评级提出警告,成为拖累英镑走弱的另一原因。而本周中英国央行行长金恩的讲话释放了央行或进一步宽松的信号,让市场倍感意外。金恩表示英国经济复苏十分疲软,2012年四季度G

D

P可能显著低于三季度,并强调如有需要将推出更多的量化宽松措施,而且不排除制定类似于美联储推出的政策门槛。金恩的这番讲话无疑提高了本周五下午即将公布的英国四季度G

D P的重要性,目前市场预期四季度G D

P季率为-0.1%,而三季度曾高达0.9%。如果数据符合或低于预期,将确认英国经济陷入金融危机以来的第三轮衰退,届时投资者对英国央行进一步宽松的预期可能大幅升温。相反只有意外大幅改善的数据才能提振央行和投资者的信心,并减缓英镑的下行压力。

日本兑现宽松令日元走弱

在迫使日本央行推行大规模的宽松货币政策之后,日本首相安倍晋三宣称这次政策的改变是“划时代”的。安倍随后的第一要务就是任命一位契合他本人政策观点的日本央行行长。

日本央行在本周二宣布,为了结束日本多年的经济停滞,央行承诺在2013年资产购买计划到期后,在2014年无限制地继续购买资产,并且将通胀目标上调1倍至2%。尽管此次政策的规模比之前市场预期的更大,但投资者对所谓的“无限制资产购买”感到很失望,认为该措施很有可能像美联储公布的政策那样一直到了2014年才会实施。这说明2013年央行将不会再推出其他的经济刺激措施。不过,市场将马上把注意力转向安倍的下一步政策上,这会令日元走弱。目前美元兑日元不断走高是由于市场普遍预期,即将在4月上任的新任日本央行行长将会采取更宽松的货币政策。预计安倍将会迫使央行做出更多的举动,尤其是在7月份举办的上议院选举即将开始的时候。此次制定的2%的通胀目标使得安倍可以以此来使日本央行采取更宽松的政策。自20世纪90年代末以来,日本只有几个月曾达到2%的通胀目标。另外,本周五日本将公布12月消费者物价指数,而下周三将公布12月零售销售数据。这是日本央行本次利率决议后首先面临的两个重要数据,若数据表现不佳,无疑将进一步印证此次央行推行宽松政策的必要性。

关注美联储议息会议

欧洲局势开始持稳,美国经济表现更好,美联储的极度适应性的货币政策也依然在位。伯南克此前表示,美联储将会等到失业率降至6.5%,同时通胀超出2.5%后才会选择加息。当前美国失业率为7.8%,而通胀则低于2%。美联储何时结束印钞和政府债购买行动则是另一个问题,这一过程多半会在加息之前就宣告结束。量化宽松政策已导致美联储资产负债表规模扩充至3万亿美元,并引发资金最终涌向实体经济,从而造成恶性通胀的市场忧虑。不过近期美国经济形势的确有了改善,正因如此,市场近来针对美联储放任自流的态度恶评如潮。不少经济学家认为,伯南克将继续保持货币宽松的立场,直至有明确的信号显示失业率已经下降,即便以容忍更高的通胀水平为代价。下周二,美国联邦公开市场委员会将召开新一期的议息会议,并在北京时间周四凌晨公布利率决议,并发布政策声明。我们可以从中进一步探寻上述问题的答案。

美元指数短线小幅反弹,但整体仍然维持盘整的态势。4小时图上看,均线系统被反复穿越,由于价格升破了80.05的一浪低点,五浪下跌的浪形遭到破坏。从美元指数的运行节奏看,需重点关注下方79.55的支撑,只要不跌破此位置,后市仍有走高的欲望。

安迪上线!刘涛受邀出席巴黎时装周酷帅启程

安迪上线!刘涛受邀出席巴黎时装周酷帅启程  古装最美“眉心坠”造型,她艳压贾静雯夺冠

古装最美“眉心坠”造型,她艳压贾静雯夺冠  刘涛蜡像揭幕 “霓凰郡主”造型简直太像

刘涛蜡像揭幕 “霓凰郡主”造型简直太像

首次披露与宋喆离婚内幕 杨慧:宋喆和马蓉不是同学

首次披露与宋喆离婚内幕 杨慧:宋喆和马蓉不是同学  美国迈阿密一机场出现巨型UFO

美国迈阿密一机场出现巨型UFO  高墙之内:探访泰国重刑犯监狱

高墙之内:探访泰国重刑犯监狱

丹麦小猫拥有奇异大眼 睡觉时仍半睁

丹麦小猫拥有奇异大眼 睡觉时仍半睁  “双头姐妹”共享一个身体 已大学毕业

“双头姐妹”共享一个身体 已大学毕业  三万英尺高空下的地球 没想到竟如此美丽

三万英尺高空下的地球 没想到竟如此美丽

巴西:2016里约动漫节精彩上演 花式Cosplay美女趣味十足

巴西:2016里约动漫节精彩上演 花式Cosplay美女趣味十足  里约奥运会前瞻:美国男子体操队运动员媒体写真

里约奥运会前瞻:美国男子体操队运动员媒体写真  2016里约奥运会和残奥会吉祥物亮相

2016里约奥运会和残奥会吉祥物亮相

散落世界各地的宗教建筑 充满魔幻色彩呈现视觉盛宴

散落世界各地的宗教建筑 充满魔幻色彩呈现视觉盛宴  伦敦:著名“不爽猫”蜡像亮相杜莎馆 与本尊合影傻傻分不清楚

伦敦:著名“不爽猫”蜡像亮相杜莎馆 与本尊合影傻傻分不清楚  里约奥运会前瞻:美国女篮媒体写真

里约奥运会前瞻:美国女篮媒体写真

英女子疯狂迷恋凯蒂猫 3万英镑存藏品

英女子疯狂迷恋凯蒂猫 3万英镑存藏品  英国一核潜艇与商船相撞 核潜艇被撞坏

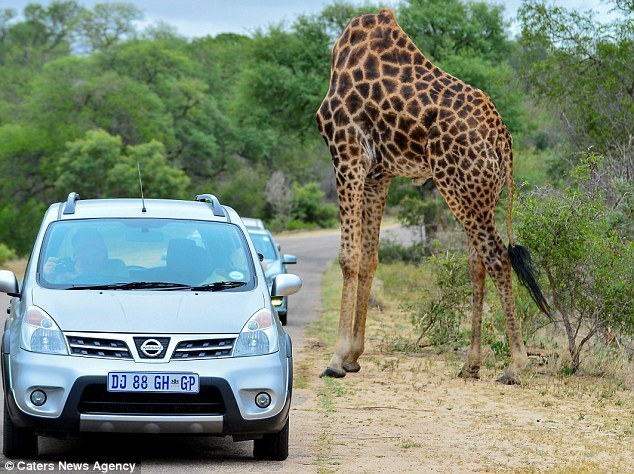

英国一核潜艇与商船相撞 核潜艇被撞坏  我的头呢?动物“神走位”造视觉错觉

我的头呢?动物“神走位”造视觉错觉