中国日报网11月4日电(信莲)据美国《华尔街日报》11月4日报道,对于中国的投资银行而言,2014年是大获丰收的一年。

虽说中国这个全球第二大经济体正在经历五年来的最低增速,但中国科技业新星和中国其他民营企业进行了大量的并购交易以及债券和股票发行交易,推动投资银行的收入升至2010年以来的最高水平。

阿里巴巴(Alibaba Group Holding Ltd.)和腾讯控股(Tencent Holdings)等迅速崛起且大量投资的科技巨头进行了创纪录的交易,改变了过去数年来国有能源企业是投资银行最大客户的局面。

瑞士银行(UBS AG)投资银行子公司、亚洲企业客户解决方案业务主管金弘毅(David Chin)表示,在中国,今年无疑是个好年头。

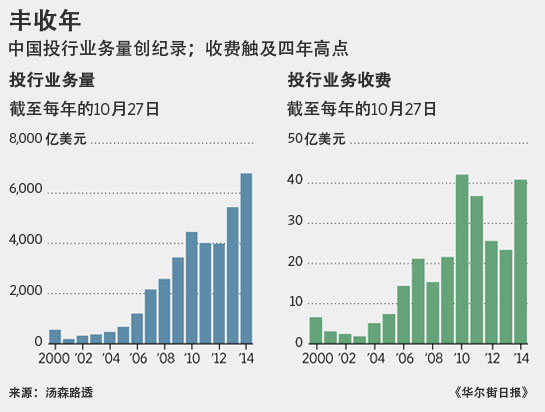

据汤森路透(Thomson Reuters)的数据,今年以来中国的投资银行业务量已达到了6,790亿美元,超过了去年的5,440亿美元。中国企业不仅登陆纽约和香港,也在上海上市。在暂停首次公开募股(IPO)活动长达一年多之后,今年1月份中国重启了IPO市场。

科技业的大型IPO提振了总体的交易量,从而令今年以来中国投行业的服务费收入略微超过了40亿美元,为2010年以来同期的最高水平。

今年9月份在纽约上市的阿里巴巴筹得了创纪录的250亿美元资金,这给投资银行带来了丰厚的收益。负责阿里巴巴IPO承销业务的34家投资银行的服务费总计3亿美元,而其中五家牵头银行共分得了大约4,700万美元。

其他科技巨头也造出了不小的声势。京东(JD.Com)通过赴美上市筹集了18亿美元资金,腾讯出售了25亿美元的债券,规模创下亚洲科技企业有史以来之最。

各投行表示,民营企业将继续成为推动交易活动的力量。

瑞士信贷(Credit Suisse)全球市场解决方案团队亚太地区负责人周纪恩(Mervyn Chow)说,他认为这一波改革刚刚开始,这也是对中国经济的一种反映。

根据瑞士信贷的分析,按所收取费用排名,事实上,在今年最大的30宗交易中,有22宗来自民营部门。相比之下,在2005年到2010年间,交易主角是国有企业,当时投资银行赶上了一波重组浪潮,特别是银行业的重组。

民营企业支付的费用通常要比国有企业更高。投行人士称,中国石油化工股份有限公司(China Petroleum & Chemical Corp., 简称:中国石化)一个向25家投资者出售其销售业务近30%股权的计划就交易本身的手续费而言,并没有什么吸引力。然而投资银行都在争取这笔交易,以期拿到未来的业务。

诚然,大型交易对中国的交易总量数据造成了扭曲。而且在中国,顾问工作的手续费收入也受到了一些大陆公司赴美上市因素的影响,即亚洲的投资银行不得不与美国同行分享相关的手续费收入。对于起源于中国但是在美国或者其他市场实现的交易,从这些交易获得的收入,投资银行有不同的分配方法。

虽说总手续费收入和交易量增加,但激烈的竞争意味着,一家投资银行必须加倍努力来赢取市场份额。投行人士表示,中资企业在IPO尤其是在热门筹资地香港IPO时聘用多个承销商的趋势,正在推动投资银行承接更多交易来弥补平均手续费收入下降的势头。

参与中资公司香港IPO交易的银行数量不断上升,特别是随着在香港设立了分支机构的内地券商从在IPO交易中占主导地位的美国券商手里争夺业务,受到冲击的常常不止是收费水平。

举例来讲,猪肉生产商万洲国际有限公司(WH Group Ltd.,简称:万洲国际)在最终于7月份进行的规模20.5亿美元的IPO交易中将承销商减少到两家。之前,该公司在首次IPO尝试中使用30家银行(其中既有西方银行也有中资银行),投资者指责这种做法制造混乱,导致交易中止。

不过,排队等待举行IPO的中资公司的队伍仍很庞大,为海外收购交易提供咨询仍是银行家们的一大赚钱利器。瑞银的金弘毅表示,即便是中国不断放缓的经济增长也会为银行带来就问题贷款和问题公司提供咨询的机会。

他说,投资银行业的妙处在于,即便是在极具挑战的时候,当一个行业经历调整时,有时候甚至更紧张刺激。

(编辑:涂恬)