中国日报网4月18日电 据美国CNBC报道,今年,金融业是标准普尔500指数中表现最差的行业板块。总体来讲,从年初至今,金融业的股价下跌了6%。金融行业中的企业大部分是银行,尽管覆盖了其中多家大型银行股票的美国银行股指数(KBW Bank Index)成功摆脱二月中旬的低迷,出现了12%的大回弹,但目前其跌幅仍然在13%左右,这一数据还远远不足以让标准普尔500指数增长1%。到底是什么原因使得当下各大银行在今年的表现中出现了这么大的滑坡呢?

银行股自金融危机以来已出现过大幅的回升,也许是因为其增值超出了基本面的支撑:

人们之前还对美联储2016年四项额外加息的预先评估抱有很大期望,因为这能极大改善银行的利差展望。如今看来,这种可能性微乎其微;

贷款损失准备金多年来都是推进盈利增长的一大动力来源。现如今,信用质量因能源行业贷款出现问题而再度恶化;

资本市场的相关收益正承受着风险规避和新监管限制全面扩大带来的压力;

-

新监管环境方面的问题还远未得到解决,而在新的信托法规上又出现了新问题,因为新法规对货币中心银行造成的影响很可能是最大的。

-

采取措施巩固资本需求以及维持低股价的可能性并不大;

-

按揭相关收入方面接下来可能会受到抵押贷款利率再次暴跌(以及又一轮“再融资热潮”)的影响;

-

欧洲银行体系还没有完成资产重组,我们很可能会在未来遭遇更多的突发情况,使我们将注意力放在对手风险方面;

-

银行股本回报率或许会迎来永久性的下跌,这反映了新的更高的资本需求以及在运营方面的其他监管政策限制。

出于种种原因,我们对银行股的风吹草动非常谨慎。我们关注的焦点在于,我们并不认为经济已经强大到能稳固地支撑起更高的利率水平。我们也同样对严重的信贷损失非常在意。我们担心的是,在银行从水涨船高的利率中脱身之前,信用质量就开始恶化,进而形成阻碍收益增长的压力。其实在很大程度上,我们的期望已经实现了。

美国银行股指数自去年到达顶峰后一路下跌了21%,如今其明显反映出了银行在收益上面临的严峻挑战。目前关于的股价的要求和限制并不是很苛刻,投资者可以将部分资金投向全面优化后的各大银行以从中获利(收益会随着时间的增长而持续增加)。

按照我们的数据,如今一般的大型地方银行的股票交易价格比其账面价值高出一倍,比有形账面价值(不包括商业信誉以及其他无形资产)高出1.3倍,并且股息收益率达到了2.6%。货币中心银行的股价也同样吸引人,分别比账面价值和有形账面价值高出0.7倍和0.9倍,股息收益率也有1.8%。交易价格达到这种水平,一般都会和经济衰退有所关联。

支持银行增加放款总额的最后一个要素可能是银行股票能提供组合证券保险,用以应对较高的利率。虽然我们觉得经济还没有强大到能支撑起急剧增长的利率水平的地步,不过我们确实认为美联储如今已经遇到或者甚至解决了政策上的阻碍。

珍妮特·耶伦(Janet L. Yellen)(现任美国联邦储备委员会主席)明确表示了她对劳动力市场的担忧,包括低劳动力参与率、工资增长疲软以及非志愿兼职对全职岗位带来的巨大冲击。由于失业率从2009年的10%下降了一半至5%,降幅超过了美联储的既定目标,她本人以及其他美联储成员对目前的情况大体上还是相当满意的。

关于美联储在应对通货膨胀方面的双重任务,大部分指标显示,通胀率已超过美联储2%的既定目标。如果我们不采取措施解决食品和能源领域的不稳定因素(美联储有不采取任何行动的迹象)或只是单方面关注服务领域的话,通胀将会持续升温。

因此,在笔者看来,由于财务状况紧张有所缓解,上个月美联储的会议上把先前预估的4%的加息下调至2%,不过现在似乎又要重新上调利率。

无可争议的是,银行为了增加其最重要的收益来源,即净利息收入,需要更高的加息作支撑。一旦股市出现倒退,美联储就会采取更加强硬的措施(比如通知加息)。

银行股可与美联储的紧缩政策对冲从而降低购买风险,所以如果银行的收益(以及股价)随着利率的抬高而提升的话,这也未免不是一个购买银行股票的好理由。就目前的股价而言,银行股相对保险,还是值得购买的。

(编译:戴贤丰 编辑:齐磊)

美国迈阿密一机场出现巨型UFO

美国迈阿密一机场出现巨型UFO  高墙之内:探访泰国重刑犯监狱

高墙之内:探访泰国重刑犯监狱  丹麦小猫拥有奇异大眼 睡觉时仍半睁

丹麦小猫拥有奇异大眼 睡觉时仍半睁

“双头姐妹”共享一个身体 已大学毕业

“双头姐妹”共享一个身体 已大学毕业  三万英尺高空下的地球 没想到竟如此美丽

三万英尺高空下的地球 没想到竟如此美丽  巴西:2016里约动漫节精彩上演 花式Cosplay美女趣味十足

巴西:2016里约动漫节精彩上演 花式Cosplay美女趣味十足

里约奥运会前瞻:美国男子体操队运动员媒体写真

里约奥运会前瞻:美国男子体操队运动员媒体写真  2016里约奥运会和残奥会吉祥物亮相

2016里约奥运会和残奥会吉祥物亮相  散落世界各地的宗教建筑 充满魔幻色彩呈现视觉盛宴

散落世界各地的宗教建筑 充满魔幻色彩呈现视觉盛宴

伦敦:著名“不爽猫”蜡像亮相杜莎馆 与本尊合影傻傻分不清楚

伦敦:著名“不爽猫”蜡像亮相杜莎馆 与本尊合影傻傻分不清楚  里约奥运会前瞻:美国女篮媒体写真

里约奥运会前瞻:美国女篮媒体写真  英女子疯狂迷恋凯蒂猫 3万英镑存藏品

英女子疯狂迷恋凯蒂猫 3万英镑存藏品

英国一核潜艇与商船相撞 核潜艇被撞坏

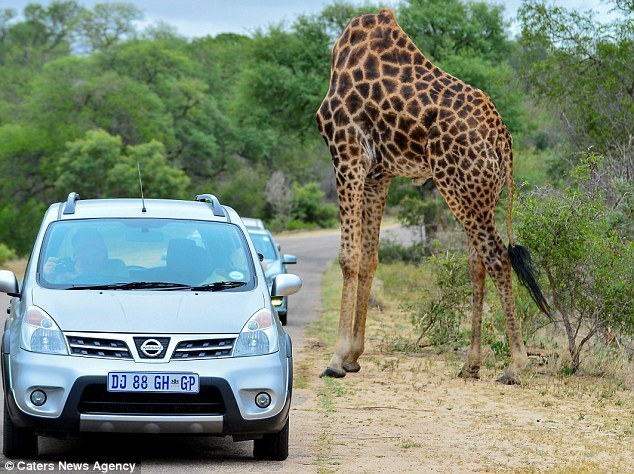

英国一核潜艇与商船相撞 核潜艇被撞坏  我的头呢?动物“神走位”造视觉错觉

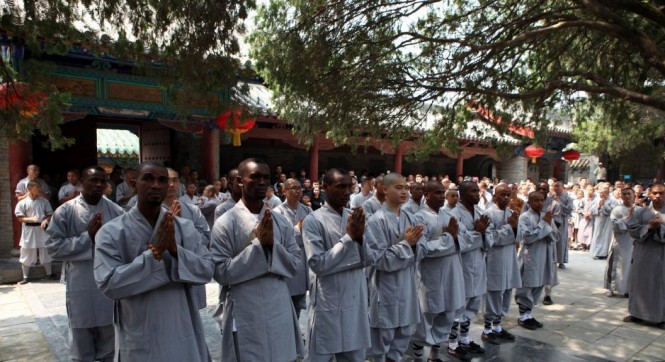

我的头呢?动物“神走位”造视觉错觉  非洲弟子少林寺修行 释永信出席开班仪式

非洲弟子少林寺修行 释永信出席开班仪式

湖北十堰现“绿松石王”重达215公斤 价格过千万

湖北十堰现“绿松石王”重达215公斤 价格过千万  乡村教师街头卖唱 赚钱为学生买教具

乡村教师街头卖唱 赚钱为学生买教具  万万没想到!9岁女孩头竟皮植入4个气球

万万没想到!9岁女孩头竟皮植入4个气球