中国日报网5月27日电(记者 田阿萌)5月26日,J.D.Power公司发布了2016年中国汽车金融满意度研究报告,研究显示,提升经销商满意度可以为金融服务机构带来额外价值,金融服务机构每年可从每个经销商最高获得超过600万人民币的额外业务量。

中国经销商汽车金融满意度研究已经进入第三个年头,该项研究从两个领域(零售信贷和库存融资)评测经销商对于金融服务机构的满意度。在零售信贷领域,三大满意度评测因子分别为:“申请及审批流程”、“产品的提供与选择”和“销售关系维护”。在库存融资领域,四大满意度评测因子分别为:“融资信用额度”、“库存融资组合管理”、“库存计划支持”和“销售关系维护”。

J.D. Power亚太地区汽车业务副总裁兼总经理 Geoff Broderick

满意度水平对经销商盈利和金融服务机构的业务量有着重要的作用。研究发现,对于获得高满意度的金融服务机构,有51%的经销店表示肯定会在未来12个月里增加与他们合作的份额。而对于低满意度的金融服务机构,增加合作的比例仅有27%。两者间24%的差距意味着最高可达600万人民币的贷款业务量的差额。

J.D. Power汽车金融行业高级经理 杨绪

J.D.Power亚太公司中国区汽车金融研究高级经理杨绪表示:“经销商更加愿意与获得高满意度的金融服务机构合作。但是我们发现不同机构之间的满意度得分存在较大的差异。国内汽车金融市场的发展越来越趋近成熟,在运营效率等方面已经接近了发达国家的水平,这也同时意味着市场竞争的加剧。金融服务机构除了要了解经销商面临的挑战、提供相应的服务之外,更要了解提升满意度的关键驱动因素,完成关键业绩指标,才能在竞争中脱颖而出。”

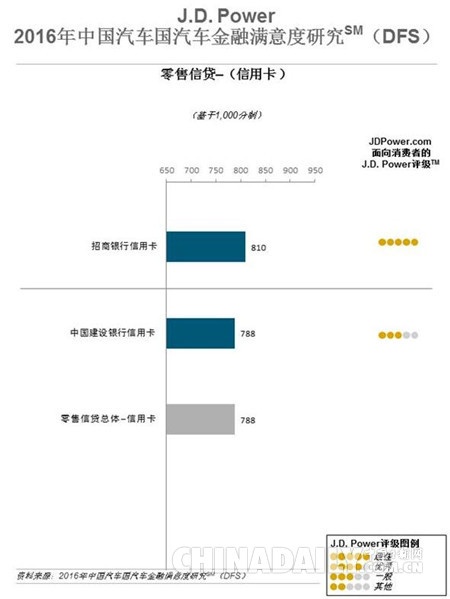

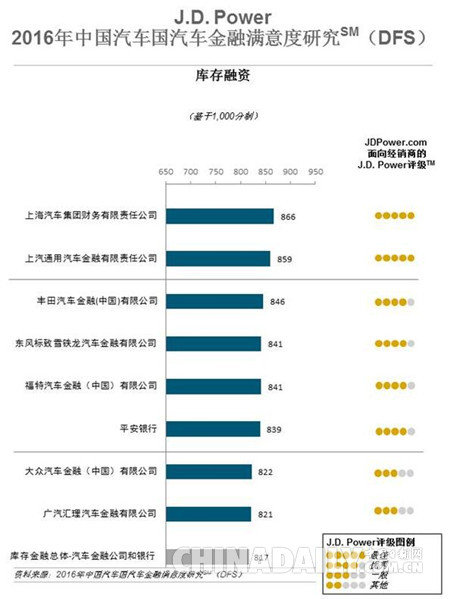

据研究发现,经销商对金融服务机构的满意度2015年显著下降。2016年得到改善。零售信贷领域的总体满意度得分从去年的794分上升到809分,库存融资领域的总体满意度得分从去年的804分上升到817分。从各个金融机构得分角度来看,纳入零售信贷领域评级的十八家金融机构中,只有两家满意度得分相比去年下降;而纳入库存融资评级的十九家中,有五家得分下降。

零售信贷领域,营运效率成为汽车金融机构的核心竞争力:申请及审批流程因子所占的权重上升了5%,达到了38%,逐步接近美国成熟市场水平(美国该因子权重为42%)。62%的经销商表示汽车金融公司能在资料齐全后两天内放款(2015年为49%),已经越来越接近美国市场整体平均水平(84%)。但银行和信用卡的放款效率与金融公司的差距依然较大,两天内能放款的比例仅为38%和44%。

在零售信贷领域,金融公司的整体满意度得分最高(826分),信用卡和银行分别为788分和783分。

在库存融资领域,金融公司整体满意度得分为826分,银行则为810分。库存融资领域:从整体市场看,豪华品牌库存库融资满意度普遍下降,而主流品牌则整体上升;从金融公司维度分析:中资汽车金融公司库存融资满意度相比去年略有下降,而合资汽车金融公司满意度得分提升最快。

不同金融机构各有短板,并且显示出明显的区域差异:在零售信贷领域,汽车金融公司与商业银行在东部地区得分差异较小(26分),而在西部地区却出现了102分的差距;库存融资领域也出现了类似现象,在一线城市金融公司略高于银行(5分),在二三线城市金融公司远高于银行(二线:20分;三线:18分),而在四线城市,银行又远高于金融公司(41分)。

2016年中国汽车金融满意度研究(DFS)是基于2,061个经销商的反馈,涵盖了48个汽车品牌。研究的数据收集工作于2016年1月至4月在78个主要城市进行。