1月28日,人们走在美国纽约世贸中心车站内。 郭 克摄(新华社发)

2020年,美国收获了二战后最差的经济数据,GDP全年萎缩3.5%,就业、投资、债务诸多领域的前景难言乐观。随着经济下行大门依次打开,美国已经出现“僵尸经济”的特征,除了开动印钞机,在量化宽松之路上一骑绝尘之外恐怕已别无选择,下一场泡沫破裂恐怕也在劫难逃

美国2020年收获了二战后最差的经济数据,就业、投资、债务诸多领域的前景难言乐观。随着经济下行大门依次打开,美国已经出现“僵尸经济”的特征,除了开动印钞机,在量化宽松之路上一骑绝尘之外,恐怕已别无选择。

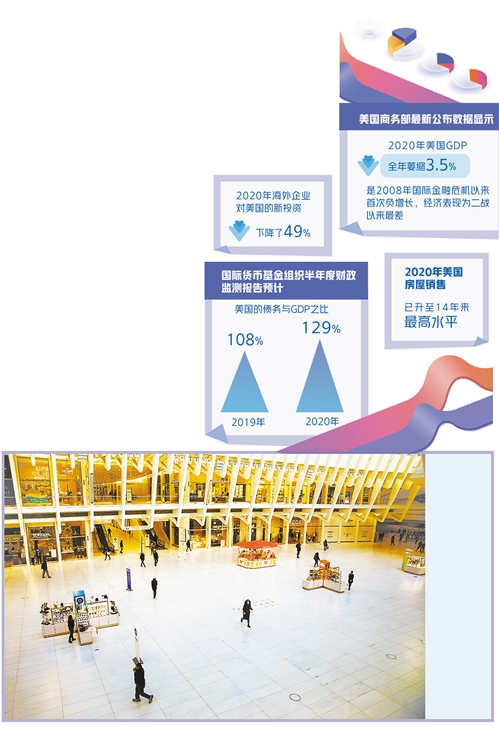

美国商务部最新公布的数据显示,2020年美国GDP全年萎缩3.5%,是2008年国际金融危机以来首次负增长,经济表现为二战以来最差。美国经济在就业、外国投资和债务问题上都遇到严重挫折。

就业困境首当其冲。防疫措施和相关商业限制带给美国经济重大冲击,企业和学校关闭,商品和服务需求急剧下降,岗位流失规模创下纪录。美国劳工部数据显示,尽管近期裁员有所放缓,但劳动力市场的寒冬尚未结束。作为裁员指标的首次申请失业救济人数在截至1月23日当周降至84.7万人,几个月来美国申请失业救济人数一直远高于疫情前的峰值69.5万人。

与此同时,外资“嫌弃”美国已成趋势。联合国近日公布的数据显示,由于美国难以遏制新冠肺炎的蔓延,经济产出大幅下滑。2020年海外企业对美国的新投资下降了49%。这一数据表明,外资不再青睐美国市场已经形成趋势。几十年来,美国一直是海外企业投资的首选目的地。自美国吸引的外资于2016年达到4720亿美元的峰值后,对美国的投资从2017年开始逐年下降。

而且,美国债务负担激增,数字十分难看。鉴于2020年3月份推出的2.2万亿美元的《冠状病毒援助、救济和经济安全法案》以及2020年12月份推出的9000亿美元的援助方案,国际货币基金组织半年度财政监测报告预计2020年美国的债务与GDP之比将从2019年的108%飙升至129%,2021年该数值将进一步跃升至133%。

低利率和宽松政策喷出的巨量流动性,促使股市、房市和其他金融市场日趋疯狂。美国全国地产经纪商协会数据显示,超低利率让美国2020年的成屋销售上升至2006年以来的最高水平。数据显示,2020年12月成屋销售同比增长了22%,2020年全年成屋销售达564万套,较2019年增长5.6%。据标普凯斯席勒全美房价指数,去年11月份大都市区房价同比上涨9.5%。2020年美国房屋销售已升至14年来最高水平,仅次于2006年的648万套记录。众所周知,当时房市破纪录后就爆发了次贷危机。

在暴涨的股市,美国僵尸上市企业数量已占到美国上市公司总数的19%。在这个低利率的时代,大公司正变得越来越庞大。随着政府为消除衰退不断插手经济,复苏变得越来越弱,生产率增长也越来越慢。这种恶性循环迫使每次刺激越来越大。政府甚至愿意购买企业的垃圾债券,扭曲了资本配置,无法提高劳动生产率,导致美国经济整体呈现“僵尸经济”特征。

为维持经济运转,美国联邦政府已经注入了数万亿美元。美联储对这一局势心知肚明,但是除了继续宽松别无他法。

美联储近日称,随着新冠肺炎病例的再次激增,经济活动已经走软,目前疫苗接种推进缓慢,对于未来几个月的经济前景持谨慎态度。美联储主席鲍威尔表示:“我们认为会面临很大困难。”他说:“这场大流行仍对经济构成相当大的下行风险。”需要继续保持低利率政策,政府也正在酝酿更多纾困计划。

常识表明,这些天量资金正催生投机性金融泡沫。但是“僵尸经济”前景难测,美国的货币和财政当局哪敢轻言收手。最近鲍威尔罔顾比特币一度涨破4万美元的现实,特别淡化了出现危险资产泡沫的风险,表示有很多被压抑的需求,房价上涨在一定程度上是与疫情有关的一次性事件。而新任美国财长耶伦这位前“量宽央妈”也认为继续宽松势在必行。由此可见,美国除了继续宽松已经别无选择,下一场泡沫破裂恐怕也在劫难逃。(本文来源:经济日报 作者:关晋勇)