编者按:2012年对欧元区来说是充满险情的一年,也是世界经济进入“冰河世纪”的一年。在经过轮番财政瘦身后,欧元区仍没有找到走出困境的办法,失业率高企、金融体系脆弱、主权债务风险上升,财政紧缩和经济低增长都陷入恶性循环。惟一值得庆幸的是,欧元区主权债务危机在持续了3个年头后,欧元仍活着。展望2013年,欧元区仍将面临多重挑战。各国将就建立银行业联盟进行系列谈判,但由于一体化进程涉及让渡成员国部分主权,谈判将难以一帆风顺。此外,意大利和德国的大选结果,以及西班牙是否申请全面救助将为欧债形势的发展增添变数。欧洲要走出危机,需要欧盟领导人展示出创新能力,坚定地沿着一体化道路走下去。

危机发酵,各国抱团取暖

过去一年里,日子难过的不仅是希腊,欧元区第二大、第三大、第四大经济体法国、意大利和西班牙均出现了险情,意大利和西班牙国债收益率逼近7%的警戒线,银行业坏账问题凸显。国际主要评级机构先后下调了法国等9个欧元区国家的主权信用评级。一时间,欧元区解体、“欧元崩溃论”甚嚣尘上,让市场惶恐不安。如此危情也倒逼欧元区各国领导人放弃纷争,抱团共渡难关。

欧洲官员每月均聚首

2012年是名副其实的会议年,几乎每个月欧盟官员都要齐聚一堂,商讨债务危机:1月份,欧盟领导人就新欧元区财政公约的内容细节达成基本共识,为欧元区加强财政纪律和最终实现财政联盟打下基础;3月份,欧元区财长同意将欧洲稳定机制和欧洲金融稳定工具的放贷资金规模上限提高到7000亿欧元,以便在紧急情况下向欧元区成员国提供救助贷款;6月份,欧盟提出了加强财政经济联盟的新计划草案,主要内容包括欧元区集体设定各成员国年度财政预算上限、欧元区成员国如要增加发行债券必须事先获得其他成员国的同意、欧元区将发行共同欧元债券作为中期选择、筹建欧元区“财政部”等;8月份,欧盟提出建立欧洲银行业联盟的建议草案,具体内容包括组建欧元区统一的银行业监管机构、建立欧盟共同的存款保证计划和设立旨在帮助解决银行呆坏账的救助基金;11月份,欧元区财长同意向希腊发放总额为437亿欧元的新一轮救助贷款。

此外,在经济持续不振的状态下,欧洲国家领导人开始考虑在紧缩的同时实施一定的经济刺激措施。去年欧盟夏季峰会就通过《增长与就业公约》推出了总额为1200亿欧元的促进经济增长一揽子计划,以帮助债务危机国走出危机。

欧央行成紧急“救火员”

除了欧洲各国在努力,欧洲央行也没闲着。作为欧元区17国的中央银行,欧洲央行最主要的目标是稳定欧元区的物价,也就是控制通货膨胀。而在与债务危机的战斗中,欧洲央行的角色集中凸显了出来,在舆论压力和期待之下,欧洲央行开始模仿美国、日本和英国等中央银行,多次实施宽松货币政策和扩大流动性来促进欧元区经济复苏:去年2月,欧洲央行通过第二轮长期再融资操作(LTRO)向欧洲银行系统注入了5295亿欧元,加上2011年12月第一轮LTRO的4890亿欧元,欧洲央行两次向银行系统注入的资金总额已经超过1万亿欧元;去年7月,欧洲央行宣布将欧元区主导利率下调25个基点至0.75%的历史新低;去年9月,新购债计划出台,市场信心随之出现明显回暖,欧元对美元的汇率从7月底的1.20升至去年底的1.31左右。

在欧洲央行这一系列“大手笔”的影响下,受到债务危机困扰的欧元区主要经济体的融资压力得到明显缓解。其中,西班牙10年期国债收益率从去年7月的7.5%以上下降至去年底的5.5%左右,意大利的10年期国债收益率更是从去年7月近7%的高点降至4.5%以下。

挑战犹存,经济初现转机

尽管欧盟领导人在去年作出了很多努力,但是留给欧元区的挑战还有很多。有人预测,如果欧元区推动进一步经济和政治一体化,可能导致一些边缘国家最终放弃使用欧元,那么双速欧洲出现的可能性将增大。

两个经济好兆头

2012年终岁末,欧元区经济至少出现了两个好兆头:其一,主权评级趋于稳定。经过一年的努力,评级机构给欧元区国家降级的风潮正在转向。2012年10月,西班牙避免了被穆迪下调至垃圾级的厄运;同年11月,爱尔兰的评级展望被惠誉上调至稳定;随后,标普在希腊再次对债务重组之后,将该国的评级上调至B-,虽然上调后的评级依旧很低,但也算是有所改善。此次上调评级反映出标普肯定了决策者让希腊留在欧元区的决心,这一决定不但消除了可能迫使欧元区解体的最直接威胁,也消除了可能冲击到欧元区其他国家评级的尾部风险。

其二,欧洲央行认为,明年下半年,欧洲经济复苏有希望。尽管短期前景并不乐观,但分析人士认为,总体而言,欧盟领导人去年已就深化一体化改革达成更多共识,欧盟正沿着财政联盟、银行业联盟乃至政治联盟的轨迹前进,这是一条正确的道路,市场对欧元区开始恢复信心。

摆脱危机需数年

至于欧洲还要多久才能摆脱债务危机,伦敦市前副市长、上海交通大学客座教授罗斯义在接受《国际金融报》记者采访时表示,“欧元区最初陷入债务危机的诱因是私营部门(主要指爱尔兰和西班牙)和政府部门(主要指希腊)过度借贷造成的。除非这些债务能大幅度减少,否则债务危机不会在短期内结束。欧洲国家努力了3年,就当前局势看,这些欠债并没有大幅减少,即使2013年欧洲经济出现复苏迹象,速度也非常缓慢,偿债能力也不会大幅改善。由此推断,欧洲距离完全复苏还需要几年时间,彻底摆脱债务危机仍需几年。”

最新经济数据显示,欧洲经济仍处于严重衰退阶段,去年第三季度,欧盟GDP增速为2%,欧元区GDP增速为2.7%,均低于危机前水平。就核心经济体而言,只有德国GDP增速高于上一个商业周期平均水平,而法国、英国、西班牙、意大利、葡萄牙、爱尔兰、希腊的GDP增速仍低于危机前水平,尤其是希腊,比2007年第三季度的增速整整低了19%。

罗斯义认为,欧盟各成员国政府依旧会推行紧缩政策,即便同时推出刺激措施,规模也不会太大。而欧洲经济陷入衰退的核心原因就是政府固定投资持续下滑。自2008年第一季度至2012年第三季度,欧盟固定投资一直呈现负增长,比经济顶峰时期整整下滑了17.3%左右。德国经济之所以增长势头不减,主要是因为德国政府的固定投资仅比前一个商业周期减少了4.6%。相比之下,欧盟其他三大经济体英国、意大利和西班牙的固定投资降幅非常大,分别为19.2%、23.4%和38.2%。而希腊、葡萄牙和爱尔兰的固定投资比例下降幅度更是达到了41.4%至60%之间。由此可见,固定投资势头若依旧低迷,欧洲经济在短期内不会出现快速复苏。

德国仍是领头羊

具体来看,受经济衰退影响,2013年,希腊、塞浦路斯、意大利和西班牙仍难以摆脱债务困扰,它们的公共债务占GDP的比例只会小幅下降。值得注意的是,希腊实施的债务减记措施并不适用于西班牙和意大利。希腊经济规模小,不会对欧洲银行业体系产生巨大破坏,而西班牙和意大利经济规模较大,一旦出现违约危机,对整个欧洲的银行业体系将造成巨大破坏性。对欧元区而言,今年最大的风险在于意大利,如果前总理贝卢斯科尼重新掌握实权,那么意大利的债务违约风险将加大。

德国现在是欧盟经济政策制定的领头羊,这一位置在2013年不会有太大改变。罗斯义认为,纵观欧洲局势,英国经济停滞不前,难以扮演核心角色,法国经济虽然正在复苏,但已经与德国不在同一等级,所以不得不俯首称臣。而且可以肯定的是,2013年,欧元区不会分崩离析,因为德国会一直“庇护”左右。

美国迈阿密一机场出现巨型UFO

美国迈阿密一机场出现巨型UFO  高墙之内:探访泰国重刑犯监狱

高墙之内:探访泰国重刑犯监狱  丹麦小猫拥有奇异大眼 睡觉时仍半睁

丹麦小猫拥有奇异大眼 睡觉时仍半睁

“双头姐妹”共享一个身体 已大学毕业

“双头姐妹”共享一个身体 已大学毕业  三万英尺高空下的地球 没想到竟如此美丽

三万英尺高空下的地球 没想到竟如此美丽  巴西:2016里约动漫节精彩上演 花式Cosplay美女趣味十足

巴西:2016里约动漫节精彩上演 花式Cosplay美女趣味十足

里约奥运会前瞻:美国男子体操队运动员媒体写真

里约奥运会前瞻:美国男子体操队运动员媒体写真  2016里约奥运会和残奥会吉祥物亮相

2016里约奥运会和残奥会吉祥物亮相  散落世界各地的宗教建筑 充满魔幻色彩呈现视觉盛宴

散落世界各地的宗教建筑 充满魔幻色彩呈现视觉盛宴

伦敦:著名“不爽猫”蜡像亮相杜莎馆 与本尊合影傻傻分不清楚

伦敦:著名“不爽猫”蜡像亮相杜莎馆 与本尊合影傻傻分不清楚  里约奥运会前瞻:美国女篮媒体写真

里约奥运会前瞻:美国女篮媒体写真  英女子疯狂迷恋凯蒂猫 3万英镑存藏品

英女子疯狂迷恋凯蒂猫 3万英镑存藏品

英国一核潜艇与商船相撞 核潜艇被撞坏

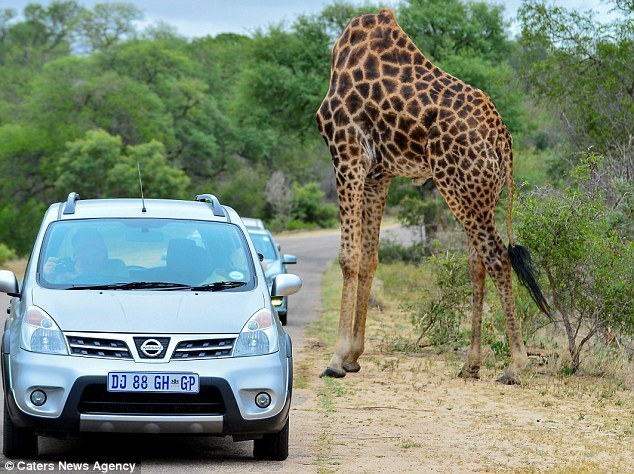

英国一核潜艇与商船相撞 核潜艇被撞坏  我的头呢?动物“神走位”造视觉错觉

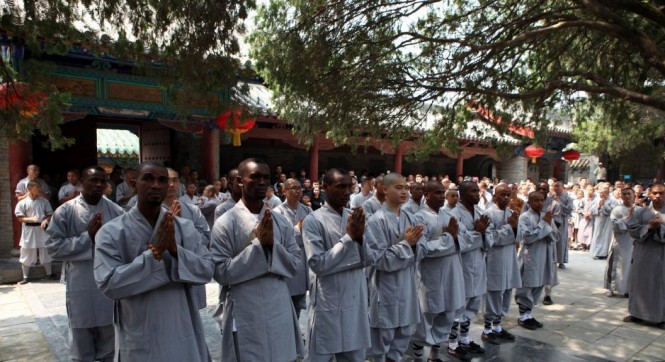

我的头呢?动物“神走位”造视觉错觉  非洲弟子少林寺修行 释永信出席开班仪式

非洲弟子少林寺修行 释永信出席开班仪式

湖北十堰现“绿松石王”重达215公斤 价格过千万

湖北十堰现“绿松石王”重达215公斤 价格过千万  乡村教师街头卖唱 赚钱为学生买教具

乡村教师街头卖唱 赚钱为学生买教具  万万没想到!9岁女孩头竟皮植入4个气球

万万没想到!9岁女孩头竟皮植入4个气球