■刘 然

私募股权基金投资者准入制度是保障投资者利益和基金健康运转的安全阀。《中华人民共和国证券投资基金法(修订草案)》(以下简称“草案”)初步确定了以投资者资产、风险识别及承担能力和认购金额为三维标准的私募股权基金合格投资者制度。

本文比对美国私募发行对象规范,提出笔者对我国建立此制度的初步构想。

一、美国私募发行对象规范简评

(一)美国私募发行对象的规范演进

1. Securities Act of 1933

Securities Act of 1933 Section 4的“不公开发行注册豁免制度”是私募的首要依据。

但何为“不涉及公开发行”,Securities Act of

1933本身并未明确。最初,发行人普遍认为,受要约人控制在25人以内即符合豁免要求。

1935年,SEC一篇General Counsel Release详述了判断公开性的几大因素 ――

受要约人人数、相互关系及其与发行人的关系、发行单位数量、发行规模、发行方式,被后来法院判决多次援引。

与人数相比,Release更强调发行对象的确定性、私人性,即受要约人是由预先标准确定的、特别了解发行人的群体(如发行人的高管),即使该群体成员较多,仍可能是非公开发行。

1953年,联邦最高法院于SEC v. Ralston Purina Co.

确立判断“公开性”的“需要”标准,再次否定人数标准。Ralston

Purina公司未经注册向员工发售近$2,000,000普通股。法官认为,由于豁免交易是“没有适用证券法需要(即强制信息披露)”的交易,能否豁免取决于“受影响的特定对象是否需要该法保护”。鉴于被告的员工不能获取注册发行所披露的信息,Ralston

Purina的发行不属于豁免交易。“需要”标准关注投资者能否获知充分信息,从而无需依赖证券法强制信息披露制度。

1972年,SEC v. Continental

Tobacco案提出“关系”标准,在“获取信息”外,对投资者提出了硬性的身份要求。法院认为,由于受要约人与被告之间不存在某种关系使前者获取注册发行所披露信息,不能豁免注册。但很快,“关系”标准被1977年Doran

v. Petroleum Management Corp案建立的“分离检验”取代。

与“需要”标准一脉相承,“分离检验”认为投资者是否需要保护取决于能否取得必要信息;但“分离检验”将信息的取得方式细化为两种:一是披露(disclosure),即发行人主动披露注册发行所披露的信息,不要求受要约人与发行人之间存在某种关系;二是获取(access),即受要约人有获取相关信息的途径,这种情况下要求受要约人与发行人之间存在某种关系或处于某种特权地位(privileged

position),从而具有获取信息的有效途径。受要约人能通过两种方式之一获取注册发行披露信息的,即满足豁免条件。另外,判决还要求投资者具有一定的投资成熟度(investment

sophistication),即辨别所获信息、决定投资的能力。至于受要约人数,判决认为并非公开与否的决定性因素。

2. Regulation D

1982年的Regulation D Rule 506被称为“私募发行避风港,”专门规定私募发行的一般规则。Rule

506将发行对象分为“获许投资者”(accredited investor)与“非获许投资者”(non-accredited

investors)两类,发行要求不同。

“获许投资者”大致包括三类:金融、证券机构, 发行人的高级管理人,和财富个人。

向获许投资者的发行要求宽松:

1.没有人数限制;

2. 只要不违反联邦反欺诈规则,对其披露信息由发行人自行决定。 “获许投资者”以外的其他投资人均为“非获许投资者”。

对“非获许投资者”的发行要求相对严格:

1. 非获许投资者,独立或与其投资代表共同,必须具备金融及商业方面的足够知识和经验,从而能够评价该投资的价值及风险;

2. 除Rule 501列举的几类排除人员, 非获许投资者限于35人;

3. 发行人必须向非获许投资者提供与注册发行大致相同的披露文件;向获许投资者提供的信息应保证非获许投资者也可获得。

(二)美国私募发行对象规范简评

纵览立法进程可察,美国私募旨在建立一套发行对象自我保护机制――将投资者限于具有信息获取和风险辨识能力的群体内并对所为投资自己责任,从而尽可能减少证券法的实施或SEC的干预,这是证券发行回归市场主导的体现,也是保护投资者、减轻发行人负担及控制监管成本三大价值平衡的制度设计。

“需要”标准重申“获取信息”是证券法从保护投资者这一核心理念出发坚守的原则,在公开发行加于发行人的披露义务在私募转化为受要约人的获取能力。“关系”标准和“分离检验”讨论具有信息获取能力的投资者范围,前者强调身份、地位对获取信息的重要性,后者关注信息取得的结果:如发行人主动提供,投资者自然无需自己索取,Regulation

D强制发行人对非获许投资者提供更全面的信息即体现了如此规定;反之,如发行人不主动提供,则要求投资者具有保障其能获取信息的某种地位或身份,Rule

501规定的获许投资者基本都具备这种较强的自我保护能力,如金融机构、投资公司、发行公司内部人员。二者结合,发行成本通过减少对自我保护能力较强的投资者的披露得以降低,投资者保护的目标通过对自我保护能力较弱的投资者更加全面地披露得以实现。Continental

Tobacco提到的“投资成熟度”和Regulation

D对非获许投资者提出的“金融及商业方面的足够知识和经验”是对私募发行对象投资风险辨识能力的要求;至于获许投资者,Regulation

D默认他们具有该等投资判断能力,不再明文要求。投资知识经验可以防范投资者盲目投机以及发行人虚构夸大项目价值,同时将一般公众与私募这种周期长、风险高的投资活动隔离。

有失妥当的是Rule

501将符合一定财富标准的个人也纳入获许投资者范围。富有个人不见得有获取信息的途径,财富也显然不同于投资知识经验,将其划入获许投资者与天然具有投资知识经验和获取信息优势的专业机构、发行人内部人员并列,剥夺强制信息披露的法律保障,并推定其具有风险辨识能力是一种起点不公平的游戏规则。由于对获许投资者的信息披露要求宽松、人数没有上限,基于节约发行成本、扩大融资的考虑,发行人必然更青睐于这类富有人群,而这类投资者自我保护能力天然不足,投资潜藏大规模金融风险,有悖私募豁免初衷。考虑到Regulation

D出台背景,这种归类纯粹是SEC鉴于当时市场形势为扩大企业融资渠道的设计,一定程度上牺牲了对某些投资者的保护。

二、完善我国私募股权基金投资者准入制度

(一)我国现有制度不足

草案和现行法规大多规定200或50的投资人数上限,并要求投资者收入或资产达到一定水平。问题在于:1.

给发行规模相差过亿的项目设定统一人数限制标准僵化、扼制融资;如何处理在先受要约人与人数超限后善意受要约的关系及其协议效力也有待商榷。2.在我国,个人资产或收入尚难全面、动态认定,即使能够确定,其与风险承受能力也不必然相关;另外,实践中私募基金多是募集资金后再寻找项目,募资阶段实际无法确定最终风险大小。3.

私募发行信息不对称的情况下,缺少有利于投资者信息获取的制度安排。

(二)私募基金投资者准入标准建议

笔者建言私募准入制度通过信息获取和风险辨识能力限定投资者资格,通过基金发行方式控制投资者来源,双管齐下,保证只有具有足够自我保护能力的投资者参与私募股权投资。

1.投资者资格,包括获取信息和辨识风险两方面。机构投资者信息资源丰富和渠道多样,辨识风险能力较强,法律可推定其准入资格。个人投资者信息获取、识别、处理能力较弱,法律应设一定硬性门槛。

首先,获取信息能力应通过两种方式之一保证:一是投资者与发行人存在某种密切“关系”或特殊地位,如亲属、雇佣、控股股东、实际控制人等,相关概念可借鉴《公司法》、《证券法》;或者发行人在投资协议中承诺向投资者提供相同于公募披露程度的信息。

其次,个人须具备足以辨识该项投资风险的知识经验,可通过投资人职业、以往投资年限、业绩、规模等判断。

2. 投资者来源。投资准入渠道限于与发行人直接沟通,禁止发行人公开广告或传媒宣传,从而体现私募投资者的特定性与非公开。

能够取得必要信息并辨识风险的投资者理论上具备根据自己经济状况平衡价值风险,理性投资的能力。如果高估承受能力或甘愿冒险,法律应秉承责任自负的原则,允许投资。发行人可根据项目特点在投资协议中要求投资者财富水平。至于投资人数,除非投资企业要符合《公司法》、《合伙企业法》等关于股东、合伙人人数的限制,可以淡化此方面的要求。(笔者系中国政法大学民商经济法学院2011级博士生)

刘涛蜡像揭幕 “霓凰郡主”造型简直太像

刘涛蜡像揭幕 “霓凰郡主”造型简直太像  首次披露与宋喆离婚内幕 杨慧:宋喆和马蓉不是同学

首次披露与宋喆离婚内幕 杨慧:宋喆和马蓉不是同学  美国迈阿密一机场出现巨型UFO

美国迈阿密一机场出现巨型UFO

高墙之内:探访泰国重刑犯监狱

高墙之内:探访泰国重刑犯监狱  丹麦小猫拥有奇异大眼 睡觉时仍半睁

丹麦小猫拥有奇异大眼 睡觉时仍半睁  “双头姐妹”共享一个身体 已大学毕业

“双头姐妹”共享一个身体 已大学毕业

三万英尺高空下的地球 没想到竟如此美丽

三万英尺高空下的地球 没想到竟如此美丽  巴西:2016里约动漫节精彩上演 花式Cosplay美女趣味十足

巴西:2016里约动漫节精彩上演 花式Cosplay美女趣味十足  里约奥运会前瞻:美国男子体操队运动员媒体写真

里约奥运会前瞻:美国男子体操队运动员媒体写真

2016里约奥运会和残奥会吉祥物亮相

2016里约奥运会和残奥会吉祥物亮相  散落世界各地的宗教建筑 充满魔幻色彩呈现视觉盛宴

散落世界各地的宗教建筑 充满魔幻色彩呈现视觉盛宴  伦敦:著名“不爽猫”蜡像亮相杜莎馆 与本尊合影傻傻分不清楚

伦敦:著名“不爽猫”蜡像亮相杜莎馆 与本尊合影傻傻分不清楚

里约奥运会前瞻:美国女篮媒体写真

里约奥运会前瞻:美国女篮媒体写真  英女子疯狂迷恋凯蒂猫 3万英镑存藏品

英女子疯狂迷恋凯蒂猫 3万英镑存藏品  英国一核潜艇与商船相撞 核潜艇被撞坏

英国一核潜艇与商船相撞 核潜艇被撞坏

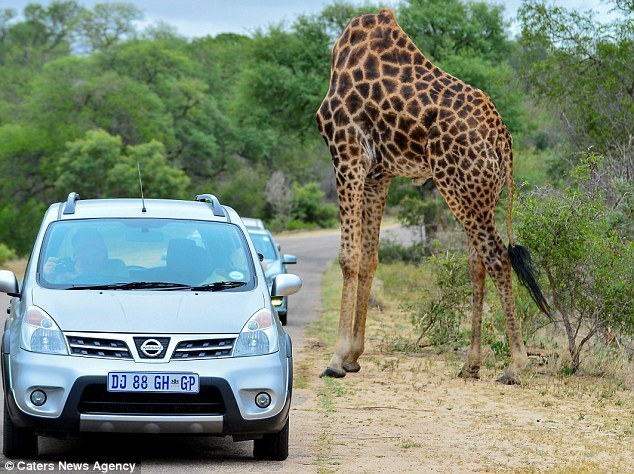

我的头呢?动物“神走位”造视觉错觉

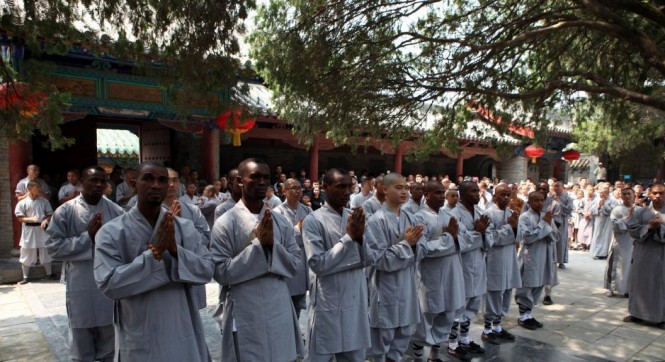

我的头呢?动物“神走位”造视觉错觉  非洲弟子少林寺修行 释永信出席开班仪式

非洲弟子少林寺修行 释永信出席开班仪式  湖北十堰现“绿松石王”重达215公斤 价格过千万

湖北十堰现“绿松石王”重达215公斤 价格过千万