中国黄金协会4月28日发布数据显示,今年一季度,在黄金价格持续上涨的背景下,我国黄金产量稳步增长,金条和金币投资需求加大,黄金市场成交量、成交额呈现大幅增长趋势。

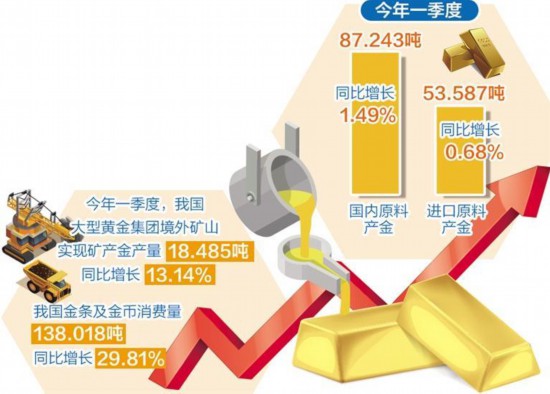

从生产端看,2025年一季度,我国原料产金87.243吨,比2024年一季度增加1.284吨,同比增长1.49%,其中,黄金矿产金完成61.772吨,有色副产金完成25.471吨。另外,2025年一季度进口原料产金53.587吨,同比增长0.68%,加上这部分进口原料产金,全国共生产黄金140.83吨,同比增长1.18%。

“一季度,黄金企业紧抓价格上涨带来的契机,进一步降低入选品位,最大限度利用金矿资源,黄金产量稳步增长。”中国黄金协会有关负责人表示,海域、纱岭等重点金矿项目快速推进,重点黄金企业积极调整黄金生产布局,推进智能矿山、绿色矿山建设。我国大型黄金集团积极推进“走出去”发展战略,加快并购步伐。

3月10日,赤峰吉隆黄金矿业股份有限公司在香港联合交易所有限公司主板挂牌上市,成为国内第3家“A+H”双平台上市的黄金企业。2025年一季度,我国大型黄金集团境外矿山实现矿产金产量18.485吨,同比增长13.14%。

山东招金金银精炼有限公司副总经理梁永慧认为,金价上涨时,矿山企业生产成本变动不大,而单克利润将持续增加,矿山企业往往会抓住价格上涨机遇提升产量,增加企业利润。

在消费端,一季度我国黄金消费量290.492吨,同比下降5.96%。其中,黄金首饰134.531吨,同比下降26.85%;金条及金币138.018吨,同比增长29.81%。

对于消费端的表现,中国黄金协会有关负责人认为,受高金价抑制,黄金首饰消费需求持续疲软,古法金、硬足金和小克重金饰更为紧俏。多重因素影响下,黄金避险保值功能进一步凸显,民间金条和金币投资需求快速大幅度增长。工业用金随着高金价影响,呈现小幅下滑趋势。

“高金价一定程度上会抑制消费端购买力,黄金首饰因加工费高、品牌溢价及消费属性强,除了结婚刚需,整体需求下滑明显。而金条及金币因投资属性强、加工费低,兼具储存与变现优势,在地缘政治动荡、经济不确定性加剧背景下,受避险和投资需求推动实现增长,加之央行持续购金、保险资金入市,带动了需求提升。”梁永慧说。

一季度,我国黄金市场成交量、成交额呈现大幅增长趋势。上海黄金交易所全部黄金品种累计成交量双边1.6万吨,同比增长4.57%,成交额双边10.7万亿元,同比增长42.85%;上海期货交易所全部黄金品种累计成交量双边5.54万吨,同比增长91.17%,成交额双边30.52万亿元,同比增长143.69%。2025年一季度,国内黄金ETF持仓增长23.47吨,至3月底,国内黄金ETF持有量为138.21吨。

2月7日,国家金融监督管理总局印发《关于开展保险资金投资黄金业务试点的通知》,明确保险公司可以中长期资产配置为目的,开展投资黄金业务试点。3月25日,工商银行北京市分行联合中国人寿保险股份有限公司,在新政框架下完成全国首笔保险资金黄金投资询价交易。

东方金诚研究发展部分析师瞿瑞表示,考虑到美国经济下行压力加大,关税政策反复,叠加资金加速向非美市场外流,短期内美元弱势局面或将延续,加之欧央行如期降息或提升美联储降息概率,美元走弱及降息预期均对金价形成有力支撑。不过,随着金价上行至历史高位区间,可能引发部分资金获利了结。同时,地缘政治局势变化等因素也会加剧金价波动。

“若金价进一步走高,对我国黄金市场将产生多维度影响。”梁永慧认为,从生产端看,矿山企业短期内利润显著增长,有望加大勘探开采投入,但面临国内资源品位下降、环保成本上升等挑战,因此将加快海外资源并购。从消费端看,消费结构或进一步向投资金条和金币转移。投资者端黄金ETF投资规模与期货等衍生品交易活跃度也会相应增加。

(马春阳)